多在房地产领域量在增长质有不足

-

谈到中国财富管理行业严重依赖投资性房地产的问题,金李认为,房地产行业如果继续作为老百姓(58.400, 1.05, 1.83%)财富保值增值的手段,未来会十分危险。大量财富集中在房地产领域不仅会导致购买力大大下降,而且会导致实体经济没钱可用,脱实向虚。

-

谈到民营企业面临的困境,金李认为,在银根紧缩情况下,民营企业家过去粗放宽松的资金使用方式不可取,必须找到新的流动性来源。

-

在财富管理方面,金李建议采取投资组合,对于投资者可以解决长期投资需求,于销售机构也更加安全稳妥,降低了双方的风险,而且门槛其实并不高。

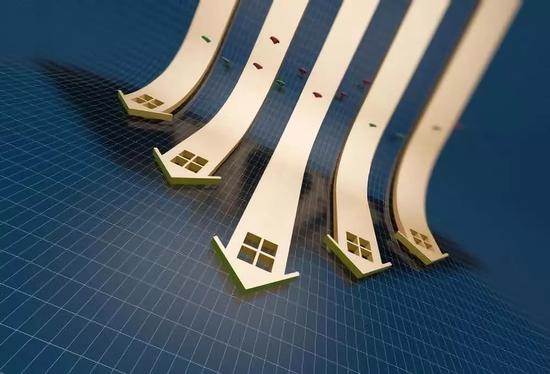

财富管理现状:多在房地产领域量在增长质有不足

问:目前中国的财富管理处于什么阶段,有哪些突出的问题?

金李:经过十余年发展,中国的财富管理已经形成一个非常大的规模。中国老百姓的富裕程度快速提高,得益于经济本身的发展和政府有意识地藏富于民。

统计数据显示,不管是从总量上来看,即160万亿到200万亿元之间的可投资民间财富,还是从财富人群的规模来看,即2017年左右,我们的财富人群的规模在整个城市成年人口中间已经占到了一半以上。所谓的财富人群,就是家里净资产超过一万美金,这些人已经开始具备财富管理的需求,所以这个行业也在快速成长。

目前中国的财富管理在规模上增长很快,但在质上还有很大不足。因为这种发展和当时市场里一些迫切的融资需求有关,特别跟房地产投资以及地方政府因为融资平台而产生的融资需求有关。

问:中国财富管理行业亟需发生阶段性转变,为什么说严重地依赖投资性房地产是一件很危险的事情?

金李:中国老百姓依赖房地产,特别是通过投资性房地产来储存财富,很大程度是不得已而为之。因为过去十几年,房地产发展速度很快,投资回报也比较高,风险也不是很大。而其他大类资产并没有让老百姓感觉到有那么强的获得感。其他大类资产投资从回报、风险等各方面评判,并不显著高于投资性房地产,所以大量的钱进入到房地产领域,但也带来很多问题。

首先,房价上涨过快;其次,大量财富集中在房地产领域,并不能带来整个社会总物质和服务产出的提高。其实到2012年左右,中国人均居住面积已经达到将近40平方米。也就是说,我们已经不缺房子了;第三,还有结构性的问题。在一线城市、大城市,房子可能相对紧缺。三、四线城市,包括很多农村地区,大量房子是空置的。但是结构性的问题应该用结构性的手段去调整,而不是通过继续增加总量来解决。

如果老百姓继续大量地需求房地产,导致大量的房地产继续被生产出来,这就意味着大量的房子其实并没有被有效地使用,它只是在空置,只是把它作为一种财富的保值、储存的工具。

后者是很危险的。当房子的居住功能完全得到解决,而老百姓仍不断地买房来储存财富,从社会总体上来说,30年以后,我们会有很多的房子在等着交换粮食或者是其他的服务,但是社会上其他的粮食和其他的服务并没有生产出那么多来,而只有房子。

所以从社会整体的层面上来说,它跟个体的财富感觉是不一样的。社会的总产出是最终决定这些房子能够兑换出多少未来的产品和服务的基础。如果社会总产出不增加,大量的资源投在了钢筋水泥,将来可能产生一个巨大的问题,就是人们实际的购买力会大大地缩水。这个问题现在不会出现,十年以内也不会出现,可是到了30年以后,它必将出现。