地产企业主体的资质发生了什么变化?地产债投资需要关注哪些风险?

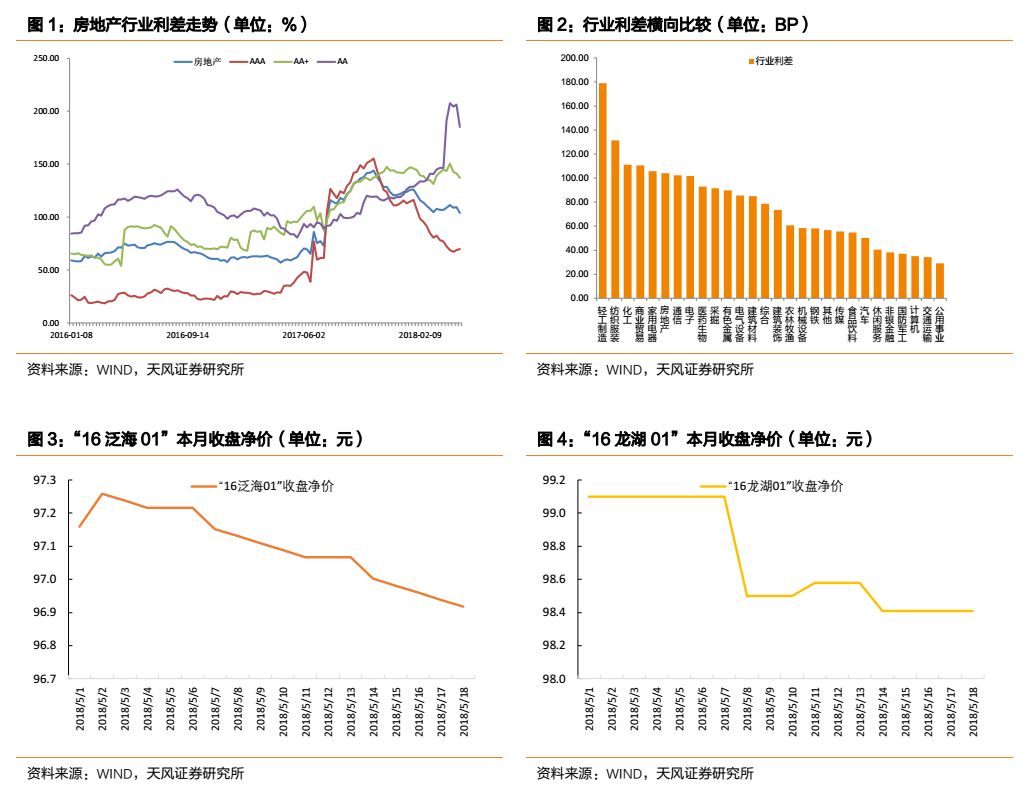

房地产市场自16年10月份调控以来,市场对于地产企业信用风险一直高度关注,2017年6月,受建行抛售万达债券传闻的影响,地产行业利差更是开始大幅上行,并一直持续到17年10月底,行业利差才逐渐扭转下行。近期随着龙湖和泛海债券价格大幅下跌,以及房地产公司债券被券商资管抛售的传闻,又将地产公司债券信用风险推至风口浪尖。市场为什么对地产债出现恐慌?地产企业主体的资质发生了什么变化?地产债投资需要关注哪些风险?

1.市场为什么对地产债出现恐慌?

(1)存量规模大,民营企业多

2015 年 1 月证监会正式发布《公司债券发行与交易管理办法》,公司债的门槛大大降低,债券市场融资成本低,资金用途限制少,发行方式灵活多样,带来了房企融资结构的巨大改变,同时由于前几年金融环境较为宽松,投资者风险偏好较高,对低资质企业具有更高的“包容性”,15 年房企公司债迎来爆发,15 年全年房企发行公司债规模达约4300 亿元。截止2018年5月18日,房地产行业存量债余额仍有约1.4万亿,在所有产业债行业中排在首位。

同时房地产发债企业中,民营企业数量较多,从违约企业性质的路径演化来看,新增违约企业经历了从民营企业蔓延至中央国有企业、地方国有企业,最终又集中到民营企业的过程,并且从16年下半年以后,违约企业主要以民企为主。而早期的民企违约事件中,与行业景气度低迷有较大关系,同时还有一个比较多的情况是实际控制人问题。虽然规模大的企业抗周期能力相对较强,但是对于规模大的民企,突发的信用事件往往会对市场造成更大的冲击。

(2)高杠杆特性,再融资压力加剧

与以往常见的“由于行业景气度下行,导致盈利恶化”或是“实际控制人风险”导致的民企债违约不同,本轮违约的企业普遍带有外部融资整体收紧,公司再融资渠道几近枯竭,导致流动性危机的特征,违约的原因越来越多的向“再融资”靠拢。

房企来自外部融资的四条主要渠道,债券融资、权益融资、贷款(主要来自于银行)和以信托为代表的非标类融资。细数这几条融资渠道,银行信贷额度偏紧,优先支持名单内的企业或者符合政策导向的行业;债券融资整体仍较为低迷,并且一级市场发行结构整体呈现短期化、高等级化特征;非标融资方面也出现萎缩,严监管下大量表外非标等资产有回表的压力;而股权质押方面,2018年1月12日正式发布的《股票质押式回购交易及登记结算业务办法(2018年修订)》也明确划出了60%的质押率红线,对股票质押比例过高的发债主体进行限制。企业多种外部融资方式都受到较大的约束。

房地产作为金融属性较强的行业,对于杠杆运用较强,资金敏感性较高,因此针对融资渠道的调控是行业调控的重要工具。房企高杠杆经营下带来了负债率的失控,无法支撑企业规模的迅速扩张,最终导致现金流断裂,这是以前房企破产案例给我们重要的启示。

根据沪深上市公司重点行业资产负债率(整体法)数据,观察行业整体负债率(总负债/总资产)的变化情况,截止2017年12月末,房地产行业资产负债率为79.09%,相较于有色、化工和钢铁行业,杠杠率较高。

2016年开启的调控周期,在去杠杆和金融严监管的环境下,对开发商融资的调控是最为精准、范围最广的一次,从信托、公司债、银行资金等多角度对于房地产行业违规融资行为进行监管,并且强调穿透原则,在此背景下,将抑制资金借道流入房地产市场,本轮调控的影响比前几次融资缩紧更加彻底。

大家都在思考,去杠杆环境下,开发商还能扛多久?

在渐进去杠杠背景下,金融和实体都需要去杠杆,对货币政策较敏感的房地产行业自然也应该是首当其冲。而房地产债券在18-19年正面临回售到期高峰,考虑回售,房企信用债到期日集中在2018年和2019年,到期金额合计超过9000亿。

2018年下半年,发债房企月均债券到期金额超过600亿(包含回售),2018年下半年房企资金链压力有所加大。

地产业选择高杠杆是由其行业特性决定的,但同时高杠杆经营具备较高的风险,资金链通畅是对于开发商而言尤为重要。地产业负债率高,偿债压力相对较大。15、16年金融环境较为宽松,企业通过债券、非标等等融资渠道丰富融资来源,在一定程度上可能导致企业“过度投资”、“过度杠杆经营”。而金融环境转向去杠杆、强监管时,债券和非标债务的滚续难度上升,企业需要依靠表内或者自身经营现金流对接到期债务。

(3)严调控下,销售增速回落

今年商品房销售增速持续回落,1-4月全国商品房销售面积42192万平方米,同比增长1.3%,增速比1-3月份回落2.3个百分点,单月销售面积同比增速-4.1%,16年以来,仅3个月单月销售面积负增长,分别是大面积区域调控升级的17年9月、10月以及18年4月;商品房销售额36222亿元,增长9.0%,增速回落1.4个百分点。

2018年1-4月,房地产开发企业到位资金48192亿元,同比增长2.1%,增速比1-3月份回落1个百分点,单月增速-1.2%,两年来首次转负。其中,国内贷款8637亿元,下降1.6%;利用外资17亿元,下降77.6%;定金及预收款14987亿元,增长8.3%;个人按揭贷款7148亿元,下降6.7%。房企资金来源增速持续回落,主要受销售额增速回落影响,自17年10月以来,个人按揭贷款持续负增长。

虽然有些城市通过限制供应来控制成交规模,部分城市的房管局也采取限制备案套数等方式来为市场“降温”,以此保持成交数据的平稳性,在这样层层调控下,反映出的数据可能有所“失真”。但是在拼规模抢资源的博弈过程中,地产企业扩张的动力不减,放松落户政策增加了部分有效需求,棚改货币化对于改善型需求也有一定提升,但房地产市场调控的大格局仍未改变。在大面积区域调控升级背景下,如果居民部门逐渐去杠杆,公司销售回款与存货去化可能会面临一定压力。而销售回款可以说是在去杠杆、严监管环境下公司获得资金来源最有效最便宜的方式,在外部融资渠道重重受限的背景下,如果房地产销售等主营业务的内部现金流回流不畅,则企业的资金链压力更是加剧,对债务的保障能力弱化。

在内忧外患的资金链压力背景下,地产企业是否真的就是一个坏孩子?地产企业主体资质又发生了什么变化?

2.地产企业主体资质发生了什么变化?

从盈利能力来看,地产行业2017年平均净利润仍较上年持续增长,房企2017年整体的盈利能力仍然较强。2017年公布了归属于母公司净利润数据的发债房企共160家,其中37家房企出现业绩下滑,5家出现业绩亏损,中弘股份归属于母公司净利润为-25.11亿元,17年亏损额度最大。

从运营能力来看,随着库存加速去化,发债房企整体项目运营能力较16年有所改善,2017年发债的样本房企库存压力(存货/预收款项)中位数由上年3.41倍下降至2.99倍。但是内部仍然存在分化,部分房企库存压力较大,中弘股份存货/预收款项为12.95倍,高于行业中位数水平,公司以开发旅游地产和商业地产为主,但在宏观经济趋弱的背景下,公司位于海口、安吉和吉林的项目销售较差,面临很大的去化压力。整体而言,存货/预收款项较高的中小房企存在开发投资和销售节奏错位的问题,在行业竞争加剧、调控政策收紧的背景下,未来中小型房企在更加严峻的生存环境中将面临更大的项目运营压力。

现金流方面,17 年经营性现金流虽然较 16 年有所回落,但整体还是维持净流入,60家房企现金流情况较上年出现好转,95家房企现金流情况较上年出现恶化,在政策的约束下,销售面积增速出现回落,不利于资金回笼,需要关注房企存货的去化能力。

发债房企2017年年报显示,房企自由现金流缺口进一步加大,对外部融资依赖大。少数去化压力大,未踩准市场开发投资和销售节奏的房企和开发投资较为激进的房企经营活动现金流表现较差,这类房企对外部融资依赖度较高,在外部融资环境收紧的背景下,未来将面临较大的项目运营压力。

2017年发债房企资产负债率和扣除预收账款后的资产负债率均呈下降趋势,但是降幅并不大,扣除预收账款的行业平均资产负债率仍在66%以上,未来仍需进一步降低对杠杆的依赖。

从发债房企的短期偿债能力来看,地产企业2017年货币资金中位数有所下降,但是随着2015年房企发行公司债高峰下3年期的长债转化为短债,以及部分房企仍积极运用短融、信托贷款等方式补充资金等,房企短期有息负债规模有所攀升,债券期限结构短期化,货币资金对短债有息负债的覆盖能力减弱。

整体而言,房企2017年整体的盈利能力仍然较强,项目运营能力较16年有所改善,但是内部仍然存在分化,部分房企库存压力较大。现金流方面,17 年经营性现金流较 16 年有所回落,房企自由现金流缺口进一步加大,对外部融资依赖大。扣除预收账款后的资产负债率有所下降,但是降幅并不大,未来仍需进一步降低对杠杆的依赖。房企短期有息负债规模有所攀升,债券期限结构短期化,货币资金对短债有息负债的覆盖能力减弱。

3.地产债投资需要关注哪些风险?

在调控政策的负面影响下,房企经营性现金流入有所放缓,2018年下半年房企债务滚动发行压力大,再融资压力不减。融资转向表内,行业内企业分化将进一步加剧,部分房企信用资质可能出现恶化。但是地产企业主营业务的盈利能力仍然较强,优质资产也具备较强的变现能力,表内贷款投向管理严格,非标转标下,房地产行业龙头和国有企业的融资优势将会更加凸显,因此,行业中仍然有值得配置的标的。

同时对房企的信用风险我们认为可以关注四个风险点:一是再融资风险,对于债务负担很高,有息负债以银子银行或债券直融为主,隐形债务规模大,债务集中到期压力大,融资渠道有限的企业风险更大;二是项目去化风险,需要关注在企业的资源储备中,哪些项目的非标准化程度较高,可能无法变现,同时高溢价地块在储备项目中的占比,以及后续的资金压力,在调控力度大的地区或者库存较高的地区,项目还面临一定的去化风险,此外还需关注企业在一二线城市的资源储备中是否有大量的商住资源,以及对于这些资源的处置办法;三是转型风险,一方面关注企业多元化投资或海外投资项目的合理性、可行性、效益实现情况,另一方面,关注企业是否借资本性支出的名义将资金转移到体外;四是公司治理风险,房地产行业中民营企业多,实际控制人对公司影响较大,如出现控制权不稳定、实际控制人违法违纪不能正常履行职责等情况,对公司经营将产生不利影响。